Claustro Docente

Ofrecerá un minucioso seguimiento al alumno, resolviendo sus dudas.

No hemos encontrado resultados relativos a la búsqueda realizada.

Puedes volver a intentarlo de nuevo realizando una nueva búsqueda.

No hemos encontrado resultados relativos a la búsqueda realizada.

Puedes volver a intentarlo de nuevo realizado una nueva búsqueda.

Claustro Docente

Ofrecerá un minucioso seguimiento al alumno, resolviendo sus dudas.

Formación Online

Toda nuestra oferta formativa es de modalidad online, incluidos los exámenes.

Comunidad

En la que todos los alumos de INESEM podrán debatir y compartir su conocimiento.

Materiales Didácticos

En la mayoría de nuestras acciones formativas, el alumno contará con el apoyo de los materiales físicos.

Material Adicional

El alumno podrá completar el proceso formativo y ampliar los conocimientos de cada área concreta.

Campus Virtual

Entorno Persona de Aprendizaje disponible las 24 horas, los 7 días de la semana.

Una vez finalizado el proceso de matriculación, el alumno empieza su andadura en INESEM Formación Continua a través de nuestro Campus Virtual.

La metodología INESEM Business School, ha sido diseñada para acercar el aula al alumno dentro de la formación online. De esta forma es tan importante trabajar de forma activa en la plataforma, como necesario el trabajo autónomo de este. El alumno cuenta con una completa acción formativa que incluye además del contenido teórico, objetivos, mapas conceptuales, recuerdas, autoevaluaciones, bibliografía, exámenes, actividades prácticas y recursos en forma de documentos descargables, vídeos, material complementario, normativas, páginas web, etc.

A esta actividad en la plataforma hay que añadir el tiempo asociado a la formación dedicado a horas de estudio. Estos son unos completos libros de acceso ininterrumpido a lo largo de la trayectoria profesional de la persona, no solamente durante la formación. Según nuestra experiencia, gran parte del alumnado prefiere trabajar con ellos de manera alterna con la plataforma, si bien la realización de autoevaluaciones de cada unidad didáctica y evaluación de módulo, solamente se encuentra disponible de forma telemática.

El alumno deberá avanzar a lo largo de las unidades didácticas que constituyen el itinerario formativo, así como realizar las actividades y autoevaluaciones correspondientes. Al final del itinerario encontrará un examen final o exámenes. A fecha fin de la acción formativa el alumno deberá haber visitado al menos el 100 % de los contenidos, haber realizado al menos el 75 % de las actividades de autoevaluación, haber realizado al menos el 75 % de los exámenes propuestos y los tiempos de conexión alcanzados deberán sumar en torno al 75 % de las horas de la teleformación de su acción formativa. Dicho progreso se contabilizará a través de la plataforma virtual y puede ser consultado en cualquier momento.

La titulación será remitida al alumno por correo postal una vez se haya comprobado que ha completado el proceso de aprendizaje satisfactoriamente.

Esta formación pertenece al programa de Formación Continua de INESEM. Esta formación se tramita con cargo a un crédito que tienen asignado las empresas privadas españolas para la formación de sus empleados sin que les suponga un coste.

Para tramitar dicha formación es preciso cumplir los siguientes requisitos:

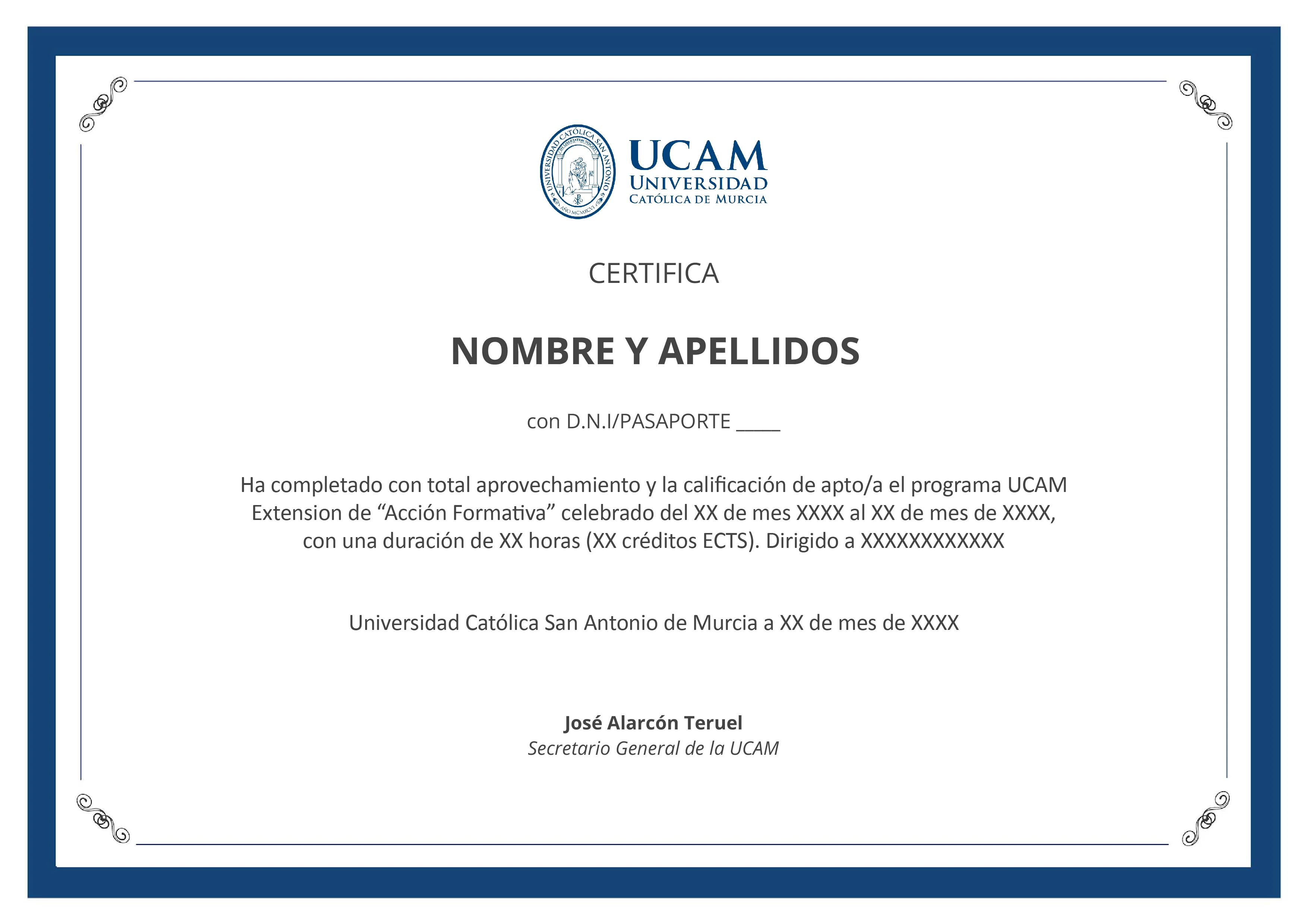

Titulación de Curso Superior Universitario en Distribuidor de Seguros y Reaseguros con 300 horas y 12 créditos ECTS por la Universidad Católica de Murcia.

Asesoramiento personalizado sin compromiso

alumnos

de empleabilidad

acuerdos con empresas

de satisfacción

formando a profesionales en distintos ámbitos laborales

se han formado con nosotros

a tu disposición antes, durante y después de la formación

han colaborado con nosotros

personalizados y especializados en empresas de diferentes sectores

Actualizamos nuestros contenidos cada año

Hemos recibido más de 20.000 positivas

El 92% de nuestro alumnado repite